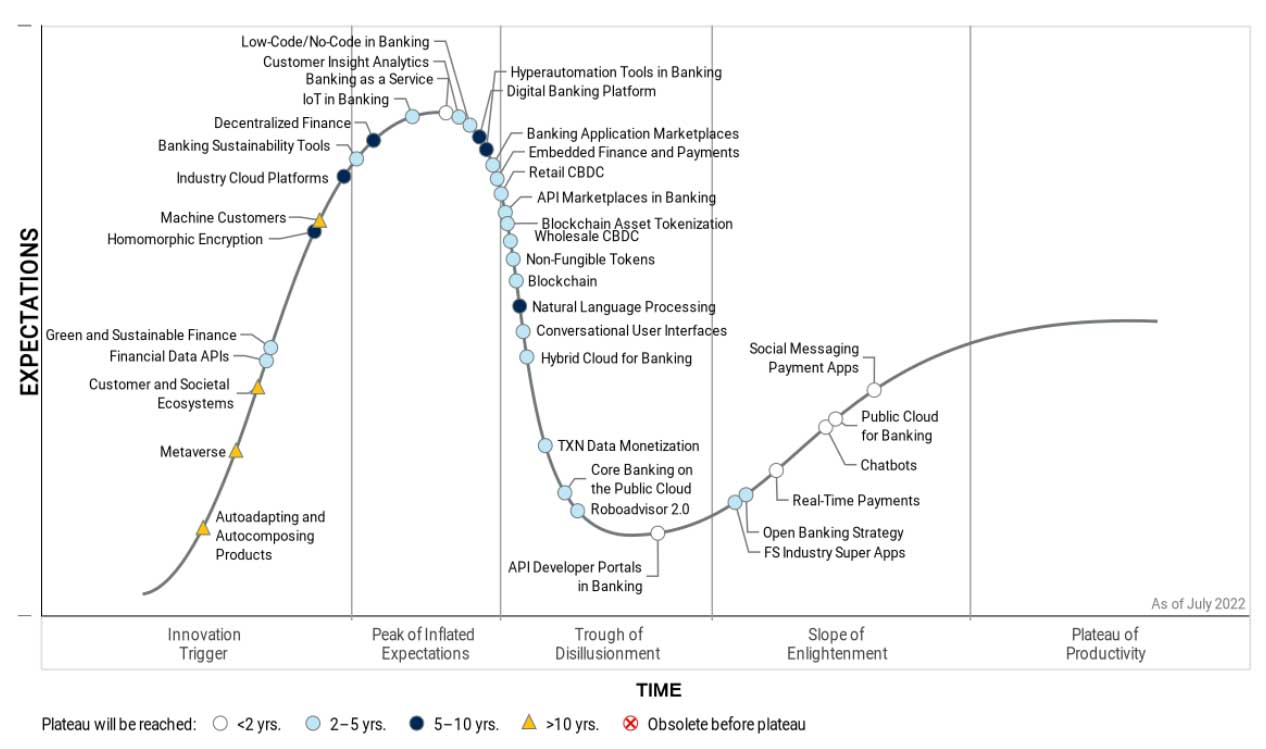

Gartnerは9月12日(米国時間)、「デジタル・バンキングに関するハイプ・サイクル:2022年」を発表した。その中で、Banking-as-a-Service(BaaS)が「2年以内に主流となる」と予想している。また、2024年末までに資産10億ドル以上の銀行の30%がBaaSを開始するが、「半数は目標とする収益の期待値に達しない」と予測している。

ガートナーの「ハイプ・サイクル」は、新たに登場したテクノロジーがどのような軌跡をたどって普及するかを示したもので、「黎明期」「『過度な期待』のピーク期」「幻滅期」「啓発期」「生産性の安定期」の5つのフェーズに分かれる。

今回発表されたハイプ・サイクルでは、次の5つが「主流の採用まで2年未満」とされている(「啓発期(Slope of Enlightenment)」と「幻滅期(Trough of Disillusionment)」にある)。

・ソーシャルメッセージング決済アプリ(Social Messaging Payment Apps)

・銀行向けパブリッククラウド(Public Cloud for Banking)

・チャットボット(Chatbots)

・リアルタイム決裁(Real-Time Payment)

・銀行業界におけるAPI開発者向けポータル(API Developer Portals in Banking)

ガートナーによると、BaaSは銀行分野において高度な変革をもたらす可能性があり、「今後2、3年以内に成熟する可能性が高いテクノロジーの1つ」。チャットボット、銀行向けパブリッククラウド、ソーシャルメッセージング決裁アプリもBaaSに含まれるという。

各技術について以下のような解説がある。

BaaS(Banking-as-a-Service)

「BaaSは、他の銀行市場参加者(フィンテック、ネオバンク、従来の銀行、その他の第三者)の新しいビジネスモデルを強化するために、金融サービス機能の個別または広範なセットとなる可能性がある」

「市場参加者は、より豊富な機能、幅広い商品群、革新的な顧客体験などを可能にするコラボレーションモデルにますます惹かれるようになっている。ノンバンクの参加者は、独自の認可を追求する代わりに、銀行など規制対象企業のサービスを活用することで、銀行市場へ迅速に参入できるメリットがある」

チャットボット

「チャットボットは、銀行におけるAI活用の1例であり、機械と人間のあいだのコミュニケーションに関わるすべての分野に影響を与えるだろう。用途は、顧客サービス、ITサービス管理、人事など驚くほど多岐にわたる。職場内のオンボーディング、トレーニング、生産性、効率性などにも影響を及ぼす」

銀行向けパブリッククラウド

「銀行はワークロードをクラウドに移行することで、より高いレベルの効率性と俊敏性を実現できるため、パブリッククラウドの導入は銀行業界にとって大きな変革期を迎えている。銀行向けパブリッククラウドは、パブリッククラウド上で銀行固有のソフトウェアを提供し、クラウドベースから完全なネイティブアプリケーションまで、さまざまなアプリケーションを統合する。銀行はアプリケーションやプラットフォームを一元化することで、開発やテストを容易にし、重複や重複を回避することができる」

ソーシャルメッセージング決済アプリ

「ソーシャルメッセージング決済アプリは、インスタントメッセージング・プラットフォームを利用して、決済アカウントの登録や、関連する取引活動の開始と監視に使用される。決済インフラの近代化とオープンバンキングおよび決済APIの活用により、ソーシャルメッセージアプリが決済サービスを提供するための新たな参入経路が生まれた」

[i Magazine・IS magazine]